望月さん、こんにちは。

住宅ローンはどのように選べばよいでしょうか?

一番安い金利で借りたいです!

とてもいい心がけですね。

住宅ローンは、人生で最も大きな借り物と言っても過言ではありません。

しかしその選び方を間違えると、数百万円単位で損をする可能性も……。

だから相談者様のように知らないまま適当に借りるのではなく調べることが非常に大切です。

この記事では、金利タイプ(変動・固定)と、金融機関の選び方(地銀・ネット銀行・信金など)について1級FP技能士の私がわかりやすく解説します。

よろしくお願いいたします

1.住宅ローンの基本構造

住宅ローンは以下の4つで構成されています。

- 借入元本(ローンの金額)

- 金利(利息)

- 返済期間(以前は35年が最長だったが近年は40年、50年が一般化)

- 団体信用生命保険(原則加入必須)

上記の中でも金利の選び方が最も家計に影響を与えます。

2.金利タイプの種類と特徴

金利タイプは大きく分けて変動金利と固定金利に分かれますが、その中でも細分化されており、より細かなニーズに対応できるようになっています。

| 金利タイプ | 商品概要 | 金利優遇措置 | 金利の見直しの有無 | 金融機関の取り扱い | メリット | デメリット | 向いてる方 |

|---|---|---|---|---|---|---|---|

| 変動金利 | 市場金利の変動によりローン返済額が変動するリスクがある商品 その分当初借入金利が低い | 年に2回見直し | |||||

| 全期間 固定金利 | 市場金利の変動に左右されず月々の支払い(金利含めた支払総額)が借入日に確定する商品 変動金利より金利が高い | 見直しはない | |||||

| 期間選択型 固定金利 | 3年、5年、10年などの期間において固定金利にできる商品 期間満了後は変動金利または期間選択型にて再度選択をする | 選択期間中は見直しはない | |||||

| ミックス型 | 借入金額のうち変動金利で借りる分と固定金利で借りる分と分けることができる商品(50:50や30:70など) | 変動金利部分は年に2回見直し 固定金利部分は見直しはなし |

たくさんあるんですね。迷っちゃいますね。

下2つは細かなニーズに対応した商品になるので大まかには変動か長期固定金利かで選ばれたらいいと思いますよ。

金利変動のリスクヘッジができるかどうかは職業・職種だったり家計のバランスシートの状況だったりで判断したほうがいいのでファイナンシャルプランニングが必須です。

弊社のファイナンシャルプランニングなどご興味がある方は以下のリンクよりお友達登録をお願いします!

無料相談はLINEにて承ります。

3.金融機関の違いと特徴

ここでは金融機関による住宅ローンの違いをご説明していきます

| 金融機関の分類 | 金融機関の一例 | 特徴 | 対面相談 | 向いている人 |

|---|---|---|---|---|

| メガバンク | 三菱UFJ、三井住友など | 大手の安心感 属性によっては好条件も | 大手で借りたい方 高属性で好条件で借りられる方 全国に店舗があることにメリットを感じる方 | |

| 地方銀行 | 愛知銀行、大垣共立銀行など | 愛知に限って言えば最有力候補 金利、審査スピード、融通、団信種類など選択肢豊富 | 今使っている地銀の口座をそのまま使い続けたい方 愛知県にお住まいの方で会社員の方 | |

| 信金・信組など | 瀬戸信金、労働金庫、農協など | 信金系はいまいちだが労働金庫や農協はまとめ得が強力 | カーローンなどの既存借入を住宅ローンにまとめたい方(JAなごや、東海労金などが可能) | |

| ネット銀行 | 住信SBI、auじぶん銀行など | 全国では最有力候補になりえるが、愛知県においては地銀の台頭で影に隠れる | とにかく低金利を重視。ただし本当にお得かどうか商品説明を十分に読み解けるリテラシーがある方 | |

| ノンバンク系 | 住宅金融支援機構 (フラット35) | 会社員以外でも借りられる 全期間固定金利 | 個人事業主やパート、年金収入、など一般の金融機関じゃ取り扱いできない属性の方 団信保険に入れない持病のある方 全期間固定金利で借りたい方 |

補足していきます。

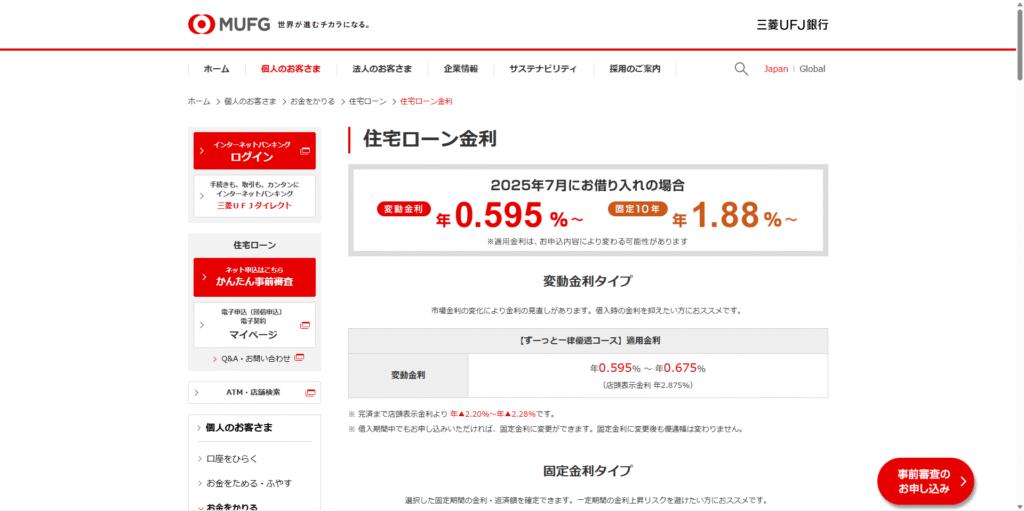

大手メガバンクは低金利?!

大手メガバンクは属性の高い方には地銀よりも優遇して貸し出すことがあります。

属性というのは借入申込者の状態のようなもので以下のような内容を見て銀行は審査します。

- 借入時の年齢

- 完済時の年齢

- 職業(会社員、公務員、専門職など)

- 税込年収

- 過去の金融事故歴等

例えば東証プライム上場企業の会社員だったり医者や弁護士といった専門職の職業、市役所職員といった公務員職であれば属性はAランクからBランクで判定されることが多いでしょう。

金融機関に因りますが大体A~Eランクくらいまでのランク分けがされており、ランクは金利や保証料率に影響を与えます。

愛知県のここ最近(2025年7月時点)の住宅ローンの変動金利の貸出金利の最頻値は0.8%程度です。(私調べ)

2024年以前は0.425%程度だったので政策金利が2回にかけて引き上がった分がもろに影響を受けているのが分かります。

ですが三菱UFJ銀行さんは最低金利で0.595%があるそうなのでぜひ挑戦したいところですね。

愛知県は地銀激戦区?!

地方銀行というのは基本的にその地域一番店があって、そのエリアでは盤石な地位を築いていることから競争原理が働かず住宅ローンにそこまで力を入れていないことが多いです。

たとえば静岡では静銀、横浜では横浜銀行といったゆるぎない地銀がありますが、愛知県には愛知銀行の他に三重県の雄”百五銀行”や岐阜県の双頭”十六銀行”と”大垣共立銀行”がこれでもかというほど幅を利かせ(笑)、いい具合に競争原理を働かせてくれています。

これら地銀は金利だけでなく融通の利きやすさや団信の幅広さなどいろいろなところで勝手に競ってくれるので、消費者にとっては選択肢が増えて愛知県内で住宅ローンを組まれる方は非常に恵まれていると思います。

融通でいえば、例えば住宅ローンでは住宅に固定するオプション工事以外の費用は住宅ローンに含められないのが一般的ですが、100万円までは家具や家電、引っ越し代などに使ってもいいいわば使途不問金を融資してくれたりします。

領収書もいらなかったりするので、本当に競合が多いからこういうニーズに対応していくんだろうなと感じます。

既存の借り入れがある方は労金かJAに!

車のローンなど既存の借り入れがある方で住宅ローンの相談に来られる方が最近多いです。

一般的にこういった既存のローンがあると住宅ローンの借入金額に大きな影響を与え、借入金額が希望金額に届かない方が多いため既存の借り入れを清算しなければ住宅ローンを組めない方が多いです。

特に関東圏と違って東海圏は名古屋市でも車の保有率が高いのでこういう方が非常に多いのだろうと思います。

JAはカーローンに限って、東海労金は既存の借り入れなんでもを住宅ローンにまとめることができ、借入年数を延ばすとともに借入金利も低くすることができるのでおすすめです。というか清算できないが住宅ローンを組みたい方はこの2択になると思います。

もちろんまとめることはメリットもありますがデメリットもありますので、不動産会社の口車に乗せられず、キャッシュフロー、バランスシートの両方を鑑みながら最適な資金計画をすることが大事です。

プロのFPによる資金計画をご希望のかたは以下のリンクよりお友だち登録をお願いいたします。

無料相談はLINEにて承ります。

4.よくあるQ&A

→金利が安く魅力的。ただし、団信(団体信用生命保険)の内容や、審査の厳しさ、相談体制などを比較しましょう。商品内容を見分けるリテラシーが求められる一方で、自身に最も最適な商品が見つけられる可能性もあります。

→確かに変動金利と比べると金利は高く見えるかもしれません。ですが全期間固定金利ですので金利変動に一喜一憂しなくて済むと考えると保険代として高いと思えるか妥当と思えるかはあなた次第ではないでしょうか?

また固定金利が魅力に感じなかったとしてもフラット35はそれ以外にもメリットがあります。それは会社員以外の方でも住宅ローンを組めるというメリットです。個人事業主の方やパートの方でも収入さえあれば審査をしてもらえるのは大変ありがたいことなのではないでしょうか?

金利をお得の観点だけで考えるのは無意味のためやめましょう。

変動金利の方がお得だったか、固定金利の方がお得だったかは35年後、つまり返しきってからの結果論でしかないのです。

プロに聞いたって絶対にわからないのでここで悩んでいても仕方がありません。

大事なのは自分の中で芯のある判断軸があることです。

変動金利は借入残高が大きい当初借入時点において最も低金利で借りられることにメリットがあり、ここ数年大きな金利変動がないと思うのであれば低金利で大きな借入金額を借りられて、かつ借入残高の減りが早いという大きなメリットを享受できます。

固定金利は借入時点において支払額が確定するので、将来の年収予測が立っていたり、支出額を一定にして脳のリソースをつかいたくない方には向いているといえます。

ご自身が不測の事態に対して耐えられる精神力や経済力があるのかどうかをみて決めるのがベストです。

5.まとめ

住宅ローンの選び方は「金利タイプ」と「金融機関」の掛け合わせによって変わります。

正解は一つではありません。ライフプラン、収入、リスク許容度、家族構成に応じて慎重に選びましょう。

迷ったら信頼できるFPや住宅ローンアドバイザーに相談するのも一つの手です。

物件情報の“質”より、“判断力”を支えてくれるパートナー探しを

この記事を読んで不動産について相談したくなったら、以下の公式LINEよりいつでもご相談ください。